Pourquoi mon ordre de bourse ne passe pas ?

Vous pensez que les ordres d’actions semblent inoffensifs pour acheter ou vendre des actions. Pour examiner de plus près et expérimenter, ils sont importants en fonction du profil de risque de la valeur ou de sa configuration graphique. Il existe 5 types de commandes d’actions.

A lire également : CMA CGM en bourse : perspectives pour les investisseurs en 2025

Plan de l'article

- Un mot sur les commandes d’actions

- L’ordre limité : Il s’agit du type de commande d’actions qui J’en utilise plus parce que je ne veux pas prendre ma tête

- L’ordre du marché que vous devriez être géré avec prudence

- L’ordre de seuil de déclenchement couramment utilisé par les traders

- Ordre de plage de déclenchement utile pour vous protéger contre la chute ou un meilleur contrôle des prix

- Meilleur ordre limite

- Lire un carnet de commandes

Un mot sur les commandes d’actions

Les ordres de change sont des transactions impliquant l’achat ou la vente d’un actif à un prix et une quantité spécifiés, effectuées par une personne physique ou morale. Ils passent par un courtier en ligne qui agit en tant qu’intermédiaire financier, qui les enregistre. Une fois validé par les conditions du marché régies par l’offre et la demande, le courtier en ligne reçoit une commission appelée frais de courtage.

A lire en complément : Top 10 applications pour investir en bourse en 2024

L’ordre limité : Il s’agit du type de commande d’actions qui J’en utilise plus parce que je ne veux pas prendre ma tête

Il s’agit du type d’ordre que les investisseurs privés utilisent le plus pour acheter ou vendre des actions. Il offre la meilleure sécurité dans l’exécution du prix . En fait, c’est vous qui définissez le prix d’achat ou de vente à la virgule la plus proche. Si vous commencez à la Bourse, restez dans votre zone de confort avec l’ordre à prix limité.

Toutefois, les conditions du marché peuvent ne pas garantir la pleine performance. Dans certains cas, nous nous attendons à ce que cet ordre d’actions soit exécuté par division selon le carnet d’ordres.

Ce type d’ordre d’actions est utile si vous souhaitez investir dans des titres à faible liquide, tels que les petits capitaux. Sa liquidité est largement influencée par ses fondamentaux et non par des considérations techniques.

L’ordre du marché que vous devriez être géré avec prudence

Si vous optez pour ce type d’ordre d’actions, vous avez la priorité dans le monde entier et parvenez à acheter et à vendre les actions. Chaud, c’est génial. Cependant, ce que je vais vous dire peut être contrarié.

Ce que vous devez savoir sur l’ordre du marché, c’est que vous n’avez pas la garantie du prix d’exécution. Pour éviter les désaccords, la décision la plus sage est de l’utiliser dans des titres à forte liquidité, c’est-à-dire des capitalisations boursières importantes. L’exécution peut être effectuée par fragmentation selon le carnet de commandes.

L’ordre de seuil de déclenchement couramment utilisé par les traders

Sa particularité est qu’il devient ordre du marché lorsque le seuil fixe est atteint. Vous n’êtes pas sûr que l’exécution soit terminée.

Si vous utilisez fréquemment l’analyse technique, cet ordre d’échange appelé « ordre stop loss » peut vous convenir si vous pariez sur un renversement de tendance. Par exemple, il pourrait s’agir d’un effondrement d’une résistance majeure.

D’autre part, il permet de limiter la casse en cas de forte volatilité. Le marché peut vous entraîner contre votre scène. En passant ce genre de commande, cela vous empêche de vous laisser prendre par vos émotions et votre stress. Attention, si cela arrive trop souvent, cela peut vous coûter un certain temps. Il est préférable de revoir votre stratégie de placement ou d’effectuer un travail psychologique avec vous-même.

Ordre de plage de déclenchement utile pour vous protéger contre la chute ou un meilleur contrôle des prix

Il est le petit frère de l’ordre du seuil d’activation. La différence est qu’il y a deux terminaux : un seuil et un limite. L’intérêt de l’ordre des plages de déclencheurs est qu’il dispose de la flexibilité nécessaire pour contrôler le prix d’exécution.

Dans un stock coté à 20 euros, vous passez une commande client dans une plage d’activation avec un seuil de 19,5 euros mais ne souhaitez pas la vendre en dessous de 19 euros, alors vous aurez un prix limité de 19 euros. En théorie, vous avez l’impression d’avoir deux ordres, mais il n’y en aura qu’un seul qui sera exécuté conformément au carnet d’ordres.

Si le cours de l’action baisse sans friture, votre commande client sera exécutée à 19,5 euros. Par contre, le cours de l’action baisse fortement sans dépasser la limite de 19 euros, votre commande client sera activée au prix de la meilleure offre. Évidemment, si le stock est inférieur à 19 euros, la commande ne sera pas exécutée.

Meilleur ordre limite

Adapté pour anticiper une augmentation ou une diminution immédiates du prix, il s’agit d’un ordre boursier assez similaire au marché. La différence est qu’elle s’exécute sur le premier vendeur ou l’acheteur dans le carnet de commandes. Selon la première ligne du carnet de commandes, l’exécution peut se faire partiellement ou complètement.

S’il est partiel, la commande restante sera convertie en ordre limité. En général, vous n’avez aucun contrôle sur le prix.

Lire un carnet de commandes

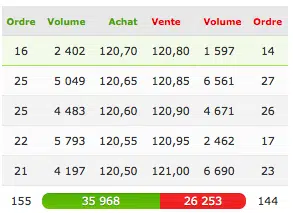

Carnet de commande Air Liquide — Source © Fortuneo

Ci-dessus, voici le carnet de commandes d’Air Liquide composé de six colonnes. Pour plus de clarté, les trois premières correspondent aux commandes fournisseur avec les cinq premières demandes et les trois dernières à des commandes client avec les cinq meilleures offres.

Sur la première ligne, il y a 16 bons de commande au prix de 120,7€ pour un montant de 2402 valeurs comparativement à 14 commandes client au prix de 120,8€ pour un montant de 1597 titres. Par conséquent, la demande est plus élevée que l’offre. Par conséquent, si vous souhaitez acheter 20 actions sur le marché, vous devrez dépenser 120,8€ chacune. Ensuite, si vous vendez 30 actions sur le marché, vous les vendez à 120,7€

Sur la dernière ligne, il compte 155 bons de commande pour 35968 titres, contre 144 commandes client pour 26253 titres. La tendance est orientée vers la demande .

Si vous souhaitez passer un autre type d’ordre de change, tel qu’un ordre à prix limité de 120,7€ pour un montant de 30 titres, le système informatique du carnet de commandes validera votre demande et modifiera les données de la première ligne : 17 bons de commande à 120,7€ pour 2432 titres.

Malheureusement, aucun vendeur ne vous propose des actions au prix souhaité. Lorsque vous analysez le tableau des commandes, si vous souhaitez conserver les actions Air Liquide en toute sécurité, vous devez mettre de côté le ballast au niveau du prix d’au moins 10 cents d’euros. Par exemple, un bon de commande de 120,8€ pour 30 titres sera le cas car les vendeurs proposent 1597 titres pour 120,8€.